что это такое, плюсы и минусы, виды деятельности

Патентная система налогообложения подойдет исключительно для индивидуальных предпринимателей и может выбираться ими на добровольной основе. ПСН регулируется Налоговым кодексом, а также законами, действующими на территориях субъектов РФ. Об особенностях системы, её плюсах и минусах, а также правилах перехода – в следующей статье.

Что представляет патентная система налогообложения для ИП?

Патентная система налогообложения действует относительно короткий период. Появившись в 2013 году, она отличается простотой и удобством ведения, однако и малой популярностью.

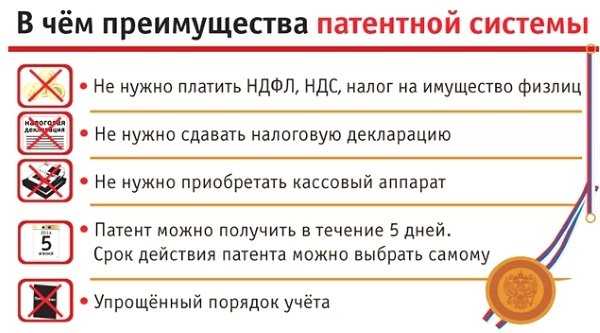

ПСН имеет и ряд особенностей, среди которых:

- Система не потребует сдачи налоговой декларации.

- Отсутствие сложной системы отчетности и учета.

- Для старта работ по этой системе необходимо получить специальный документ – патент, открывающий возможности для реализации экономической деятельности в выбранном направлении.

- Патент является срочным. Он может действовать с 1 месяца до 1 года.

- Страховые взносы работников в размере 20% отчисляются исключительно в ПФР, а в ФСС отчислений делать не нужно. Такая своего рода льгота действует для патентов по направлениям общепит, сдача недвижимости в аренду, а также розничная торговля.

- Приобретаемых патентов может быть несколько, при этом все они могут базироваться в разных регионах.

- Количество видов деятельности, подлежащих патентованию, указано в Налоговом кодексе РФ, ст. 346. Следует отметить, что отдельные регионы могут дополнять этот список другими разновидностям деятельности.

К сожалению, переход на ПСН для ООО невозможен – данная система доступна только для физических лиц.

Патентная система налогообложения и её минусы

Плюсов ПСН очень много – большая их часть является особенностями, перечисленными в предыдущем пункте. Но также система имеет и свои недостатки. Их немного, но для принятия решения о переходе они могут сыграть решающую роль:

- Ограниченное количество разновидностей деятельности, которые возможно реализовывать по патенту.

- Выплаченные страховые взносы не позволяют уменьшить стоимости патента. Это реально лишь в случае, если ИП совмещает несколько систем.

- Допустимая для работы площадь обслуживания клиентов (в случае с патентом на общепит либо розничную торговлю) ограничена. Максимальный размер помещения не должен превышать 50 кв. м. Для сравнения, эта цифра при системе ЕНВД в 3 раза больше.

- Ограниченное количество возможных работников ИП. Данное ограничение является самым строгим: ИП может иметь не более 15 человек, учитываются при этом работники всех патентов.

- Доход от всех патентов не должен превысить 60 миллионов в год.

- Налог по системе платят не по итогам работы, как в других системах налогообложения, а как бы в виде предоплаты, то есть, до окончания налогового периода.

- Несмотря на то, что ИП сам может указать желаемый срок действия патента, этот срок не должен выйти за рамки одного календарного года, даже если его продолжительность не превышает норму.

Учитывая количество ограничений, предусматриваемых системой, ПСН подойдет не каждому предпринимателю. Однако при соблюдении всех условий, использование этой системы предоставляет ИП максимально удобные условия.

Типы деятельности, попадающие под патентную систему налогообложения

Рассматривая доступные при ПСН виды деятельности, необходимо еще раз уточнить, что в разных регионах их количество варьируется, поэтому важно получать индивидуальную информацию по этому вопросу в месте проживания предпринимателя. Рассмотрим далее общий список видов деятельности, подлежащих патентованию в рамках ПСН:

- изготовление, реставрация и починка ковров и ковровых изделий;

- перевозка пассажиров и грузов автомобильным транспортом;

- услуги косметологического и парикмахерского характера;

- художественное и дизайнерское оформление жилых помещений;

- обучение разным наукам или умениям в рамках курсов либо репетиторских занятий;

- услуги по пошиву либо изготовлению разных изделий из текстиля, кожи, меха, их ремонт;

- услуги по переноске различных тяжестей в различных портах и на вокзалах;

- сдача в аренду жилых либо нежилых помещений, а также земельных участков;

- ТО различной бытовой электроники либо техники, а также её ремонт;

- услуги поваров в домашних условиях;

- присмотр, уход и работа с несовершеннолетними, а также людьми пенсионного возраста;

- работа с обувью по улучшению её внешнего вида и ремонта;

- работа с сельскохозяйственным производством и его обслуживание;

- услуги ветеринарного плана;

- услуги по изготовлению и обработке различного рода фотографий;

- услуги, связанные с обрядами и ритуалами;

- некоторые услуги производственного плана;

- розничная торговля через стационарные торговые сети.

Ознакомиться с подробным списком видов деятельности, подлежащих патентованию, можно на официальных ресурсах Налоговых служб в регионе проживания индивидуального предпринимателя.

Применение патентной системы налогообложения: налоги

Применение ПСН позволяет избежать уплаты различных налогов либо максимально упростить эти выплаты. Рассмотрим несколько видов налогов и особенности их выплаты при патентной системе налогообложения:

- Налог на доход физических лиц. ИП, использующий ПСН, полностью освобождается от уплаты этого налога, но только в отношении тех доходов, которые получают от реализации запатентованной деятельности. Доходы, полученные от других видов деятельности, налогом облагаются.

- НДС. ИП освобождается от уплаты всех видов налогов за исключением НДС. Он выплачивается при реализации деятельности, не подлежащей патентованию, и уплачивается при ввозе товаров на территории, находящиеся под юрисдикцией РФ и территорию РФ. Оплата обязательна при проведении операций, облагаемых НДС в соответствии со статьей 171 НК РФ.

- Налоги на имущество физического лица. Имущество, используемое для реализации запатентованных видов деятельности, не облагается налогами. Однако если имущество реализуется в деятельности, не подлежащей патентованию, тогда и налог придется платить.

Налоговый кодекс запрещает использовать несколько систем налогообложения одновременно согласно главе 26 НК РФ.

Если же ИП применяет ПСН, осуществляя при этом не подлежащие патентованию виды деятельности, то он обязуется вести учеты хозяйственных операций, имущества и обязательств согласно подобранной системе налогообложения.

Переход к патентной системе налогообложения

Переход на ПСН отличается от перехода на другие системы налогообложения, т.к. носит разрешительный характер. То есть, в переходе могут отказать, если условия деятельности ИП не подходят по тем или другим показателям. Такими показателями могут служить неподходящий вид деятельности, неправильно указанный период, утраченное ранее право на патент либо неправильно заполненное заявления на получение патента.

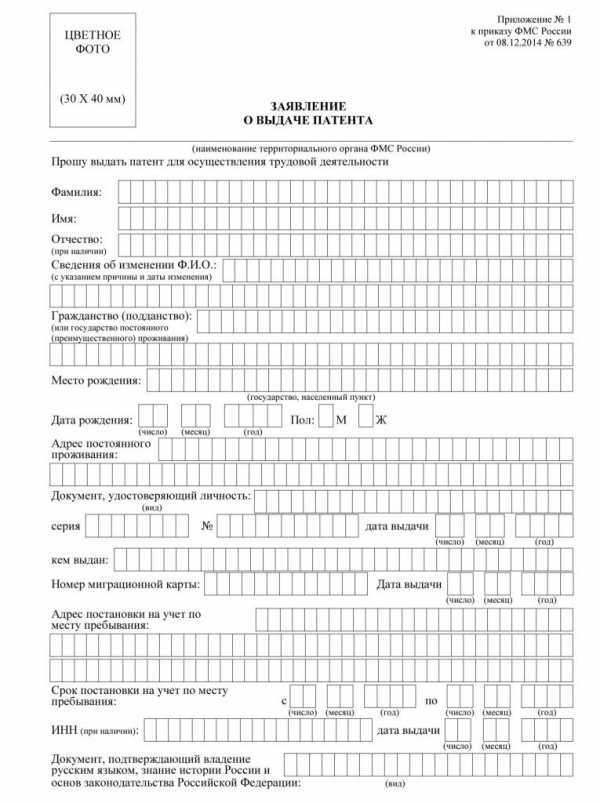

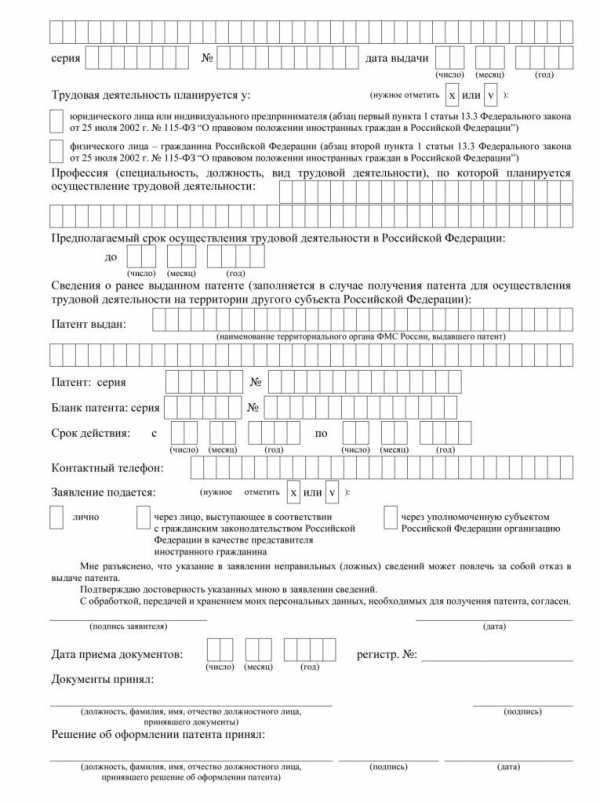

Получение патента для ИП – последовательный алгоритм, осуществлять который можно как в начале рабочей деятельности (вместе с подачей документов на открытие ИП), так и в течение работы. Опишем план действий пошагово:

- Физ. лицо заполняет заявление на выдачу патента установленного образца и сдает его в ФНС на месте регистрации ИП или совместно с документами на регистрацию ИП. Взять такое заявление можно на официальном сайте ФНС. Важной особенностью заполнения считается то, что все обязательные поля должны быть заполнены без исключений. Образец данного заявления:

- Сдавать документы необходимо не позже, чем за 10 дней до старта работы в рамках ПСН. Это правило не распространяется на лиц, оформляющих данную систему налогообложения одновременно вместе с ИП.

- На протяжении 5 рабочих дней с момента получения заявления ФНС должно предоставить патент либо предъявить отказ и причину отказа.

Регистрирование ИП совместно с патентом допускается исключительно в том случае, если место регистрации и место действия патента совпадают. Кроме того, ИП может потерять патент в случае неуплаты его стоимости, превышении числа работников или превышении допустимого лимита дохода.

Видео: Базовые понятия ПСН

Кратко, просто и доступно: актуальная информация о патентной системе налогообложения в следующем видеоролике:

Индивидуальные предприниматели могут выбрать для себя патентную систему налогообложения (ПСН), при котором потребуется получить патент вместо уплаты различных обязательств. Действует он на временной основе.

moyaidea.ru

Суть налога ПСН|Патентная система налогообложения для ИП

Доброго времени суток! Сегодня я хочу поговорить о налогообложении ПСН, налог ПСН в 2017 году, а точнее самой сути ПСН для предпринимателя.

Налог ПСН для ИП

Начнем с самого начала, а именно с аббревиатуры ПСН:

ПСН – патентная система налогообложения – именно так расшифровывается не всем понятное слово ПСН.

Патентная система налогообложения доступна только для одной формы собственности бизнеса – это ИП (Индивидуальное Предпринимательство). Никакая другая форма собственности не может использовать данный вид налогообложения.

Суть приобретения патента предпринимателем

Суть самой патентной системы налогообложения состоит в том, что приобретая патент для определенного вида деятельности предприниматель заменяет данным патентом налоги которые должен был бы платить занимаясь этой деятельностью.

Стоит отметить, что патент заменяет налоги которые должен платить ИП, но не фиксированные взносы которые ИП платит за себя и работников (их предприниматель должен платить в независимости от выбранного налогообложения).

Так же патент можно приобрести не для каждого вида деятельности, у каждого региона есть свой список видов деятельности к которым можно применять патентную систему налогообложения.

Следует учесть, что приобретенный патент действует только в регионе где он был приобретен, то есть например приобретенный патент в Челябинской области нельзя применять в Воронежской области. Для каждого региона необходимо приобретать свой патент.

Приобрести патент предприниматель может на срок от 1 месяца до 1 года. Патент можно применять только к деятельности для которой он приобретался, для другой деятельности придется приобрести еще патент.

На самом патенте будет указано для какого региона и какой деятельности он приобретен и на какой срок.

Довольно часто приобретение патента является хорошим решением и позволяет значительно сэкономить на налогах. Но в любом случае перед приобретением патента Вам стоит ознакомиться с другими системами налогообложения и провести для них расчеты, после чего уже выбрать более подходящий налог и еще не факт, что налог ПСН будет лучше остальных.

Вот пожалуй и все, что я хотел написать о сути налога ПСН и статью я буду заканчивать.

В настоящее время многие предприниматели для перехода на патентную систему налогообложения для ИП, расчета патента, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

При возникновении вопросов Вы можете задавать их в комментариях или моей группе социальной сети контакт “ Секреты бизнеса для новичка”.

Всем удачного бизнеса! Пока!

biz911.net

PSN что это такое? Описание сервиса PlayStation Network

В этой статье мы поговорим о том, что такое PlayStation Network, сокращенно именуемый как PSN. Не так давно среди популярных сервисов видео игр появилась тенденция создавать единый доступ ко всему имеющемуся контенту — от платного до материалов в свободном доступе. Еще вчера компания имела разрозненные порталы своих продуктов и до недавнего времени решилась перейти на более удобный (по мнению большинства пользователей) вариант предоставления мультимедийного цифрового контента — PlayStation Network(PSN).

Первый запуск сервиса PSN был произведен в ноябре 2006 года. Хотя в мае того же года для PlayStation 3 была создана платформа PlayStation Network Platform, на котором размещались игры и приложения в бесплатном доступе.

Платформа PSN включает в себя такие популярные сервисы как PlayStation Store (PS Store), PlayStation Plus (PS Plus), сообщество PlayStation Network, учетные записи пользователей и другие. Описывать каждый сервис по отдельности не стоит, так как это уже не раз описывалось в других статьях.

Таким образом отвечая на вопрос «Что такое PSN?» можно ответить просто, что это совокупность всех сервисов предоставляемых компанией Sony для своих продуктов из линейки PlayStation. Иными словами

* сервис PlayStation Network официально прекратил обслуживание PlayStation Portable 15 сентября 2014 года.

invict.info

расшифровка, статус, общая характеристика, особенности

Налоги должны не только приносить доход казне, но и регулировать, а иногда и стимулировать развитие бизнеса. Поэтому кроме общей системы налогообложения существуют и льготные режимы. Ведь понятно, что предприниматель с небольшой розничной сетью, не может вести такую же отчетность, как крупная корпорация. Для него есть возможность перейти на ПСН.

Что такое патентная система налогообложения

Это упрощенный налоговый режим, разработанный с учетом специфики работы ИП. Его суть состоит в том, что для занятия предпринимательской деятельностью на ПСН, необходимо купить разрешительный документ – патент. При этом происходит следующее:

- Патент дает право заниматься одним определенным видом деятельности.

- ИП может купить несколько патентов.

- Срок действия патента от месяца до года. Его длительность влияет на стоимость.

- Стоимость патента – это собственно есть налог на планируемую прибыль предпринимателя, который он должен оплатить авансом.

Налог при ПСН освобождает предпринимателя от:

Пример 1. ИП на ОСНО, занимающийся оптовой торговлей, имеет небольшую розничную сеть. После перевода этой сети на ПСН, выручка от нее освобождаются от начисления НДС и НДФЛ. Но остальные доходы будут этими налогами облагаться.

Патентная система налогообложения, ее понятие и суть описаны в видео ниже:

Отличия от других режимов

Отличия от других режимов:

- ЕНВД. Они схожи в определении налоговой базы (будущий доход или прибыль), но при ПСН отсутствует необходимость в подачи деклараций и более гибкий подход к выбору срока действия.

- УСН. При общей налоговой ставке «упрощенка» учитывает при расчете налогов реальный, а не предполагаемый доход.

- ЕСХН. Применяется только для предпринимателей, занятых в сельхозотрасли.

- ОСНО. Полная противоположность ПСН с уплатой всех налогов и полной отчетностью.

Анализ и общая характеристика

При анализе патентной системы можно выделить ее характерные особенности:

При анализе патентной системы можно выделить ее характерные особенности:

- Переход на патент является добровольным выбором предпринимателя и для этого нужно заявление в ФНС.

- Стоимость патента (она же весь налог) составляет 6% от предполагаемого дохода.

- Возможный доход назначается субъектами федерации по каждому виду деятельности.

- Переход может быть сделан только на один или несколько разрешенных к применению ПСН сфер деятельности. Они обозначены в НК и могут быть дополнены местными законами.

- Действие патента распространяется только на территории муниципальных образований по месту его получения. При необходимости расширения сферы деятельности необходим новый патент.

- Допускается совмещение ИП патента с другими режимами налогообложения при ведении раздельного учета доходов.

Основные преимущества:

- Невысокая, легко просчитываемая стоимость.

- Возможность самостоятельно выбирать нужный срок действия патента.

- Отсутствие деклараций и минимум документации, только книга по учету доходов.

Но есть и минусы:

- Распространяется только на ИП.

- Ограничение по количеству работников.

- Ограниченный список допустимых видов деятельности.

Виды деятельности

Сфера применения патента определена налоговым кодексом и включает 63-и вида деятельности. Это в основном работы, связанные с оказанием услуг и торговлей:

- Ремонт и пошив одежды и обуви.

- Химчистка и ремонт бытовых машин и электроприборов.

- Парикмахерские и косметологические услуги.

- Ремонт помещений и аренда.

- Автоуслуги.

- Услуги нянек и сиделок.

- Производство продуктов питания и сельского хозяйства.

- Изготовление металлоизделий.

- И другие подобные направления, прописанные в 346-ой статье НК.

Кроме этого регионы имеют право расширить этот список на своей территории за счет добавления в него дополнительных видов бытовых услуг.

Нормативное закрепление

ПСН предоставляет достаточно серьезные послабления для ИП, поэтому этот режим подробно расписан законодательно. Его регулируют нормы:

ПСН предоставляет достаточно серьезные послабления для ИП, поэтому этот режим подробно расписан законодательно. Его регулируют нормы:

- 26.5-ой главе НК, в которой обозначены все необходимые условия применения патента.

- Региональных законов о патентной системе, которые уточняют применение ПСН в данном субъекте и устанавливают величину потенциальной доходности по видам деятельности.

Субъекты и объекты

Субъектом ПСН является предприниматель, добровольно перешедший на данную систему. На юридических лиц действие патента не распространяется. Есть ограничения и для ИП. Это:

- Число работников – до 15-ти.

- Суммарный доход (годовой) по всем патентам: не больше 60-ти млн.

- Запрет на участие в простом товариществе или доверительном управлении имуществом.

Объектом налогообложения в данном случае является потенциальный доход за год, который может отличаться от реального как в плюс, так и в минус. Потенциальная доходность определяется по местному законодательству и является основой для расчета налога ПСН (он же – стоимость патента).

ИП на ПСН из всех видов отчетности ведет только одну – книгу по учету доходов. После завершения действия патента эту книгу надо сдать в ФНС. Проверки во время работы не предусмотрены.

Расчет и уплата налога

На величину стоимости патента влияют несколько факторов:

- Налоговая ставка, в данном случае – 6%.

- Потенциальная величина доходности выбранного рода деятельности (устанавливается местным законодательством).

- Период действия патента (от месяца до года).

А расчет ведется по формуле: Величина стоимости патента = (Базовая доходность)×6%×n/12, где n – число месяцев работы на ПСН.

Оплата – в форме аванса. Предлагается два варианта, зависящих от срока действия документа:

- Менее полугода. Платить надо один раз через 25-ть дней после начала работы ИП.

- До года. В указанный выше срок – 1/3 стоимости. Остальные 2/3 – за месяц до окончания срока действия документа.

И даже в этом льготном режиме есть свои льготы в виде налоговой ставки 0%. Она установлена для ИП, применяющих ПСН первый раз и работающих в сфере:

- Производственной.

- Социальной.

- Научной.

Патентная система налогообложения для ИП — как рассчитать и применить — расскажет видео ниже:

Возможность перехода

Возможность добровольно перейти на патент есть у ИП, если они:

- Работают по одному из видов деятельности обозначенных в 346.43-ей статье НК.

- Имеют наемных работников числом не более 15-ти.

- Соответствуют остальным требованиям НК.

Переход возможен:

Для этого в ФНС надо подать заявление формой 26.5-1 в 10-ти дневный срок до предполагаемого начала работы. Через 5-ть дней ФНС обязана:

- Выдать патент.

- Прислать аргументированный отказ.

Возмещение больничного при ПСН

С этого (2017) года порядок возмещения по больничным несколько изменилась. Здесь присутствует два варианта действий:

С этого (2017) года порядок возмещения по больничным несколько изменилась. Здесь присутствует два варианта действий:

- Если сумма пособий за отчетный период меньше уплаченных взносов, то ИП на эту сумму может уменьшить ежемесячные платежи, без обращения в ФСС.

- А если превышает, то требуется более сложная процедура.

В этом случае можно:

- Зачесть наметившееся превышение в счет будущих платежей.

- Затребовать у ФСС возмещения произведенных выплат.

Для возмещения больничного ИП надо обратиться в отделение ФСС по месту регистрации и представить туда:

- Заявление в произвольной форме, но с указанием реквизитов ИП и необходимой суммы.

- Расчет 4-ФСС за предыдущий период.

- Копии оплаченных больничных листов.

ФСС может назначить проверку обоснованности расходов или оплатить их в 10-ти дневный срок.

Еще больше полезной информации о ПСН вы найдете в видео ниже:

uriston.com

Обзор основных сервисов PlayStation Network

Для того, чтобы обеспечить комфортную игру и использование PS4 в Sony решили сделать единую систему для всех своих устройств, так как разрабатывать разные магазины и прочие сервисы под PlayStation 3, 4, Vita, PSP не только затратно с финансовой точки зрения, но и попросту непрактично. По сути – PlayStation Network это целый комплекс всевозможных сервисов, которые позволяют вам использовать консоль, взаимодействовать с друзьями, а также получать контент (качать и покупат игры, музыку).

Без подобной оптимизации пришлось бы туго, особенно тем, у кого несколько игровых гаджетов от Sony, PSN все это в разы облегчает и делает куда удобнее опыт использования консолей. В ином случае все это напоминало бы обычный компьютер, только с другой операционкой, если бы вам приходилось «руками» ставить приложения, какие-то дополнения, отдельно скачивать и устанавливать интересующие игры – благодаря PlayStation Network весь процесс стал дружелюбнее к пользователю.

В общем говоря – для нормального существования внутри экосистемы PlayStaion, установки игр и покупки оных, а также использования любых функций, будь это игра по мультиплееру или активация игры, вам однозначно понадобится регистрация в PSN. Сделать это несложно, но необходимо, как и что следует делать вы можете прочитать ниже – в следующей части нашей статьи, которая как раз таки уделена этой проблеме.

Зачем нужен аккаунт в PlayStation Network и как его завести?

Для идентификации вас, как владельца аккаунта, необходимо создать учетную запись. В прочем, как и в любом другом сервисе или на сайте. Ничего сложно нет – от вас потребуют лишь E-Mail, а также другие данные, которые нужно будет придумать и ввести ник, к примеру, который будут видеть ваши друзья в PSN и другие игроки во время игры по сети. Создание аккаунта для владельцев PlayStation 4 и других устройств от Sony совершенно бесплатно, платные функции, вроде подписки PlayStation Plus есть уже «внутри» и оплачиваются отдельно, обязательными, как вы уже поняли, они не являются.

Плюсом такой системы можно отметить универсальность – в среде геймеров много людей, которые имеют «на руках» одновременно консоль прошлого поколения – третью PlayStation, Виту для игры вне дома, а также PS4, ведь на сегодня она одна из самых перспективных консолей. То есть – «сидеть» в сети вы можете одновременно со всех устройств, или с любого из них отдельно. Радует и единая подписка PS Plus – купив её вы получите преимущества на всех своих консолях, каждый месяц ведь раздают «индивидуальные скидки» и бесплатные игры, получив даже по одной на PS3, PS4 и PlayStation Vita вы полностью окупите затраченные средства.

Какие сервисы входят в PSN?

В это «содружество» под названием PSN входит множество сервисов, некоторые из них используются всеми, другие же работают в ог

psx.su